Hallo lieber Hamsterfreund,

Die Daimler AG ist einer der größten Auto- und Nutzfahrzeughersteller der Welt. Das Unternehmen mit Sitz in Stuttgart produziert u. a. PKWs im Premiumbereich, Luxuslimousinen, Lastwagen, Zugmaschinen, Kleintransporter und Busse. Daimler ist in die Geschäftsfelder Mercedes-Benz Cars (Marken: Mercedes-Benz, smart, Maybach), Daimler Trucks (Mercedes-Benz, Freightliner, Western Star, BharatBenz, Fuso , Thomas Built Buses), Mercedes-Benz Vans (Mercedes-Benz), Daimler Buses (Mercedes-Benz, Setra, Orion) und Daimler Financial Services (Finanzdienstleistungen wie Finanzierung, Leasing, Versicherungen und Flottenmanagement) gegliedert. Außerdem ist Daimler an dem Luft- und Raumfahrtkonzern EADS, dem Toll-Collect-Konsortium sowie an dem Motorenhersteller Tognum beteiligt. Daimler verfügt über Produktionsstätten in 17 Ländern und rund 7.300 Vertriebsstandorte weltweit. [Quelle Finanzen100.de].

Werte aktualisiert (Stand 25.02.2017)

Finanzkennzahlen (Stand 25.02.2017):

- Daimler Aktie WKN: 710000

- Kurswert: 68,76 €

- Dividendenrendite 2016: 4,7%

- Ausschüttungsquote (Dividende / Gewinn): 42,5%

- Kurs-Gewinn-Verhältnis (KGV): 9

- Kurs-Buchwert-Verhältnis (KBV): 1,4

- Marktkapitalisierung 73,6 Milliarden €

SWOT-Analyse:

Stärken: Global diversifiziertes und breit aufgestelltes Unternehmen, Starker Fokus auf Forschung und Entwicklung, die Hauptmarke Mercedes-Benz ist einer der Top-Performer im Automobilsektor, in Entwicklungsmärkten sehr gut am Markt positioniert, starke Präsenz im Motorsport stärkt das Image. Daimler verfügt über eine hohe Kundenloyalität.

Schwächen: Hohe Service und Wartungskosten bei verschiedenen Modellen, verschiedene Marken können Zielkonflikte im Unternehmen verursachen, niedriger Kapitalfluss führt zu hohen Verschuldungen, niedrige Gesamtkapitalrendite.

Chancen: Wachstumsmärkte z.B. können weiteres Wachstum antreiben, Bedarf nach E-Mobility und Hybridfahrzeugen kann die Nachfrage in den nächsten Jahren antreiben, Partnerschaften mit Schlüsselunternehmen z.B. im Bereich der Digitalisierung kann zu neuen Produkten und Absatzmärkten führen, steigende Einkommen können den Bedarf nach Luxusautomobilen erhöhen.

Risiken: Regulierungen und sonstige Vorgaben im Automobilsektor können sich auf den Unternehmenserfolg auswirken, starker Wettbewerb mit anderen Herstellern kann zu sinkenden Margen und Umsätzen führen, Rückrufaktionen aufgrund von fehlerhaften Produkten und Fahrzeugen können das Unternehmen belasten und die Marke negativ beeinflussen.

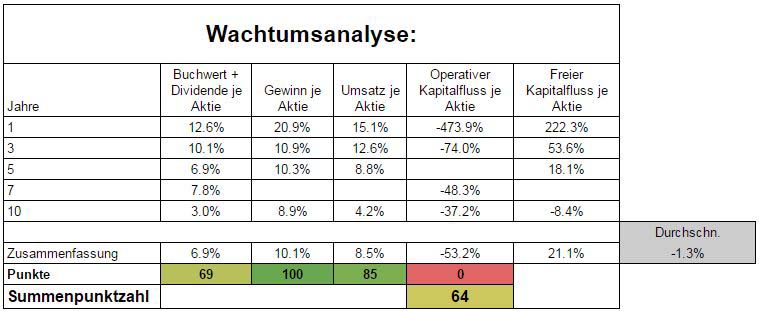

Wachstumsanalyse (64 Punkte):

Eine Auswertung des historischen Wachstums zeigt auf, dass sich mit Ausnahme des Kapitalflusses aus der operativen Geschäftstätigkeit, ein solides Wachstum seit 7 Jahren eingestellt hat. Der Zeitraum davor ist durch die letzte Krise im Automobilsektor geprägt. Positiv zu erwähnen ist, dass die Umsätze stark gesteigert werden konnten. Hier kann man die Stärke der Marken gut ablesen. Der Gewinn und der Buchwert inklusive Dividenden sind ebenfalls solide angewachsen.Zudem kann man in den letzten 5 Jahren höhere Wachstumsraten als in den Jahren davor ablesen. Hier macht sich aus meiner Sicht die Erneuerung der Produktpalette der Hauptmarke bemerkbar.

Negativ muss der Kapitalfluss erwähnt werden. Das Unternehmen hat viele Jahre einen negativen Kapitalfluss aus dem laufenden Geschäft. Dies bedeutet, dass das Unternehmen viel Geld in Form von neuen Schulden aufnehmen muss, um den Geschäftsbetrieb fortführen zu können. Ein Blick in den Geschäftsbericht offenbart nach einiger Suche den Grund für dieses Phänomen. Das Unternehmen hat zu hohe Lagerbestände und wegen des starken Wachstums müssen intensiv Mittel, für die Finanzierungsdienstleistungen der Fahrzeuge u.a. aus dem Leasinggeschäft, verwenden. Dieser Zustand kann nicht ewig aufrecht erhalten werden, da die Schuldenlast sonst stetig weiter steigt.

Aufgrund der Entwicklung der letzten Jahre und den aus meiner Sicht guten Zukunftsperspektiven, für die Branche an sich, insbesondere im Premiumsegment, gehe ich von einer Wachstumsrate von ca. 5% aus. Das ist bereits deutlich weniger, als das Unternehmen in den letzten 7 Jahren gewachsen ist. Damit haben wir aus meiner Sicht konservativ kalkuliert!

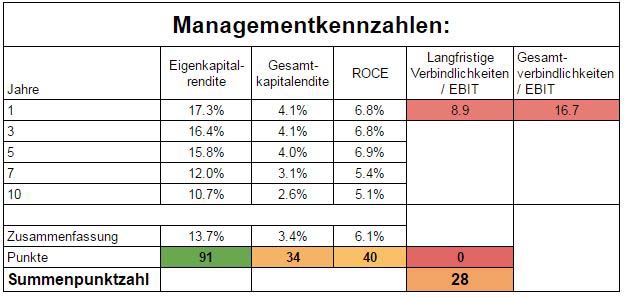

Wirtschaftlicher Führungsstil (28 Punkte):

Bei der Betrachtung der Zahlenlage fällen zunächst eine durchaus positive Eigenkapitalrendite auf. Werte größer 15% sind durchaus in einem guten Bereich. Die Gesamtkapitalrendite hingegen ist deutlich niedriger. Hier macht sich die relativ hohe Verschuldung bemerkbar. Immerhin muss Daimler über 6 mal das EBIT aufwenden, um die langfristigen Verbindlichkeiten bedienen zu können. Der bereits investierte Investor sollte die Verschuldung im Auge behalten, da ein zu hoher Schuldenberg durchaus gefährlich für das Unternehmen werden können.

Positiv muss festgestellt werden, dass die Renditen in den letzten 5 Jahren etwas angestiegen sind – das Unternehmen arbeitet also effizienter.

Analysteneinschätzungen:

Derzeit liegen für Daimler 10 Kaufempfehlungen vor. 12 Analysten geben eine “Halten” Einschätzung ab. 3 Analysten votieren für die Daimler Aktie mit “Verkaufen”. Das mittlere Kursziel liegt bei 72,46€ und damit 5,5% über dem derzeitigen Kurs.

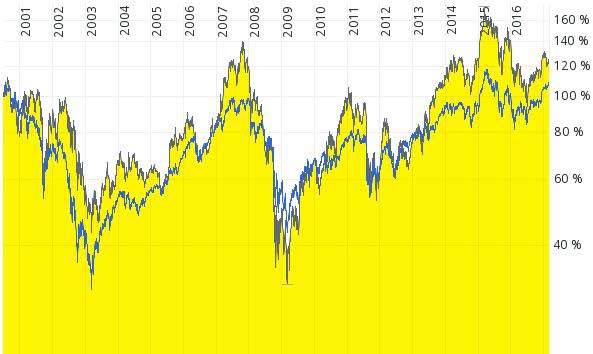

Chart:

Die Daimler Aktie kann den DAX nur knapp schlagen. Auch die langfristige Wertsteigerung ist sehr niedrig. Umso wichtiger ist es, bei der Daimler Aktie einen guten Einstiegskurs zu finden.

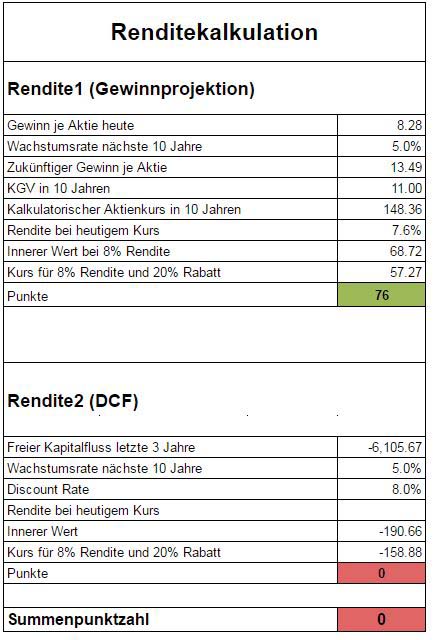

Renditekalkulation (76 Punkte):

Bei der Renditekalkulation muss zunächst erwähnt werden, dass die 2. Renditekalkulation (DCF-Verfahren) nicht angewendet werden kann, da Daimler, laut Kapitalflussrechnung, keinen positiven freien Kapitalfluss aufweisen kann. Den Grund hatte ich unter dem Punkt “Wachstumsanalyse” erklärt. In Wirklichkeit liegt jedoch ein positiver Kapitalfluss vor, der nur wegen der Art der Berichterstattung nicht ablesbar ist. Wenn man indirekt, über die Steigerung des Buchwertes und der gezahlten Dividende, auf den Kapitalfluss schließt, erhält man ein Ergebnis von knapp 5 Milliarden €. Hiermit könnte man zwar rechnen, jedoch habe ich mich dazu entschlossen, diese Kalkulation hier nicht vorzunehmen, da es von den anderen Aktienbewertungen abweichen würde.

Der innere Wert liegt bei rund 69€ je Aktie. Damit ist das Unternehmen derzeit fair bewertet.

Fazit (168 von 300 Punkten):

Bei Daimler handelt es sich um ein solides Unternehmen, dem durchaus zugetraut werden kann, dass es auch in Zukunft Gewinne für die Aktionäre erzielen wird. Da es sich um ein Burggraben-Unternehmen handelt, ist nach wie vor von einem moderaten aber soliden Wachstum auszugehen. Die langfristige Performance gegenüber dem DAX ist nicht gerade eine perfekte Ausgangslage, dennoch ist durch die derzeitige Unterbewertung von einer ordentlichen Rendite auszugehen. Bei einem Investment sollte man die Schulden und den cash flow im Auge behalten. Ich würde die derzeitige Finanzsituation als „angespannt“ bezeichnen, der Grund hierfür ist, dass sich bei der Daimler Aktie unverzüglich Probleme einstellen werden, wenn die Gewinne aus irgendwelchen Gründen ausbleiben sollten.

Als Fazit bleibt ein durchaus innovatives und unterbewertetes Unternehmen, dass über starke Marken, eine exzellente Stellung im globalen Markt, sowie reichlich Phantasien für zukünftige Gewinne liefert. Die Probleme finanzieller Art kann das Unternehmen aus eigener Hand lösen. Dennoch sollte der Investor ein Auge auf die beschriebenen Kennziffern halten. Für mich wiegen die Aufwärtschancen die Risiken auf. Dennoch sehe ich die Daimler Aktie nur in einem breit aufgestellten Depot.

Aus Value Sicht ist die Aktie derzeit nur fair bewertet. Investoren sollten bei der Daimler Aktie mindestens eine Margin of Safety von 20% einplanen. Der Kaufkurs dazu liegt bei rund 57€ je Aktie.

Soviel zu dieser Aktienanalyse. Ich hoffe, das Lesen hat Dir Spaß gemacht.

Fragen zum Bewertungsverfahren? Guckst Du hier:

Aktienanalyse: Das Bewertungsverfahren Teil 1

Aktienanalyse: Das Bewertungsverfahren Teil 2

Ansonsten empfehle ich jedem das Buch des Vaters des Value Investings.

Bis dahin und liebe Grüße euer Hamster

Folge mir auch auf Facebook.

[Sonstige Quellen: Pexels.com]

Noch kein Depot? Eröffne gratis ein comdirect Depot.

Risikohinweis: Jedes Investment in Aktien ist mit Risiken behaftet. Im schlimmsten Fall droht ein Totalverlust. Engagements in den Reporten vorgestellten Aktien bergen Währungsrisiken. Alle Angaben in den Reporten stammen aus Quellen, die wir für vertrauenswürdig halten. Eine Garantie für die Richtigkeit kann jedoch nicht übernommen werden. Um Risiken abzufedern, sollten Anleger ihr Vermögen deshalb grundsätzlich streuen. Die Artikel in den Reporten stellen keine Aufforderung zum Kauf oder Verkauf eines Wertpapiers dar. Die veröffentlichten Informationen geben die Meinung der Redaktion wieder.

Hinweis laut §34b WpHG: Der Author ist derzeit nicht investiert.