Aktienanalyse: Let’s Value Nr. 56 – Edwards Lifesciences Corp.

Hallo liebe Aktienfans. Heute gibt es eine fundamentale Aktienanalyse zur Edwards Lifesciences Corp. Die Analyse wurde hauptsächlich von einem Leser (Moritz: Kontakt – moritz@schreib-doch-mal-wieder.de) vorbereitet und mir zugeschickt. Ich fand die Analyse so spitze, dass ich sie hier mit Dir teilen möchte. Ich habe noch ein paar Punkte zur Kennzahlenanalyse und dem fairen Wert ergänzt.

Danke Moritz für die sorgfältige und gut recherchierte Analyse!

Die Edwards Lifesciences Corporation ist ein US-amerikanisches Medizintechnikunternehmen, das bekannt für seine Produkte aus dem Bereich der Herzklappenersatze ist. Hier werden vor allem biologische Herzklappen, aber auch Katheter, Utensilien für kardiochirurgische Eingriffe und Gerätschaften für das HerzKreislauf-Monitoring vertrieben. Man ist Marktführer im Bereich der Aortenklappenersatze. Dazu aber später mehr.

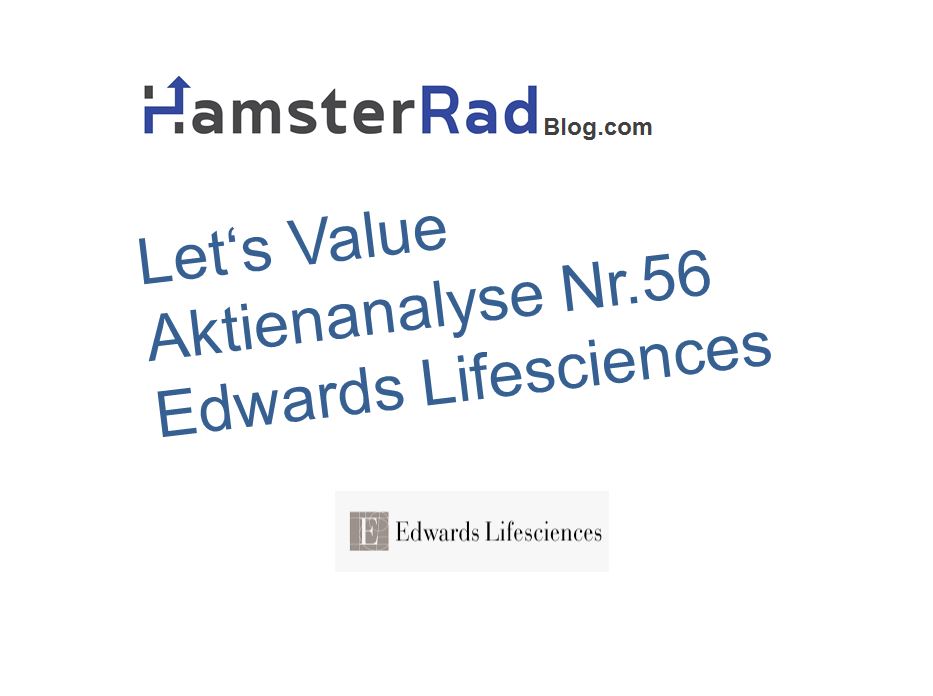

Finanzkennzahlen (Stand 11.02.2021):

- Edwards Lifesciences Corp. WKN: 936853

- Kurswert: 86,40$

- Dividendenrendite: keine

- Ausschüttungsquote (Dividende / Gewinn): n.a.

- Kurs-Gewinn-Verhältnis (KGV ttm): 68,6

- Kurs-Buchwert-Verhältnis (KBV): 11,8

- Marktkapitalisierung 53,84 Milliarden $

Historie und Geschäftsmodell Edwards Lifesciences:

Edwards ist hat für ein doch ziemlich jung wirkendes Biotechnologieunternehmen schon einige Jahre auf dem Buckel.

1956 von Miles „Lowell“ Edwards und dem Herzchirurgen Albert Starr mit der ursprünglichen Idee der Mechanisierung des menschlichen Herzens gegründet, fokussierte man sich aufgrund der hohen Komplexität des ursprünglichen Vorhabens schnell auf die Entwicklung künstlicher Herzklappen. In diesem Rahmen implantierte man 1960 die erste Starr-Edwards-Mitralklappe.

1985 wurde Edwards durch „Baxter International“ (US-amerikanisches Pharma- und Medizintechnikunternehmen) aufgekauft, im Jahr 2000 erfolgte der erneute Spin-Off. Seitdem agiert Edwards selbstständig.

Im Laufe der Jahre, vor allem in den letzten fünf Jahren, kam es immer wieder zu kleineren Akquisitionen zur Optimierung des eigenen Produktangebots. Hier sind im Besonderen die Akquisition von Valtech Cardio (2017; 340 Mio. USD), Harpoon Medical (2017; 100 Mio. USD) und CAS Medical Systems (2019, 100 Mio. USD) zu nennen. Vor allem mit Erwerb der beiden erstgenannten hat man sich Know-How im Bereich Mitral- und Trikuspidalklappenersatz hinzugekauft (auch hierzu später mehr).

Details zum Geschäftsmodell:

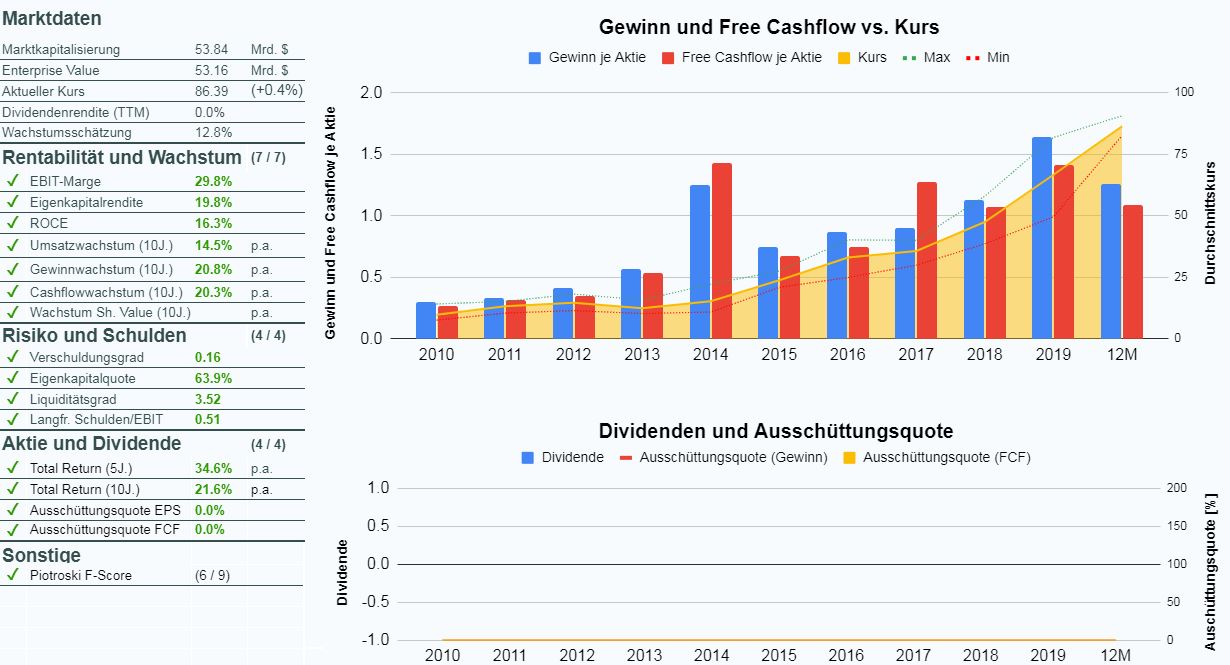

Um Edwards Geschäftsmodell zu verstehen, müssen wir einen kleinen Abstecher in die Anatomie des Herzens machen: das Herz besteht im Wesentlichen aus zwei Herzvorhöfen und zwei Herzkammern. Über die Holvene (im Bild blau) wird sauerstoffarmes Blut eingeleitet, das das rechte Herz und anschließend den Lungenkreislauf passiert. Dort wird es mit Sauerstoff angereichert, um das Herz anschließend über die linke Herzhälfte und die Hauptschlagader (im Bild rot) zu verlassen.

Hierbei passiert das Blut 4 Herzklappen, die abhängig von der jeweiligen Kontraktion-/Auswurfphase des Herzens schließen oder öffnen und somit den Blutfluss regulieren. Das sind wie im Bild zu sehen in chronologischer Reihenfolge: die Trikuspidalklappe, die Pulmonalklappe, die Mitralklappe und die Aortenklappe.

Mit zunehmendem Alter können diese Klappen Schäden nehmen, die sich entweder als Stenosen (= Verengungen) oder Insuffizienzen (= mangelnder Klappenschluss) äußern. Liegen solche Klappenschäden (=Klappenvitien) vor, kommt es abhängig vom Ausprägungsgrad kurz- bis langfristig meist zu Symptomen wie Leistungsminderung, Luftnot, Unterschenkelschwellung usw. Auch hochgradige Herzinsuffizienzen, Herzrhythmusstörungen oder schlimmstenfalls der Tod sind möglich. Die Häufigkeit solcher Klappenschäden ist in absteigender Reihenfolge: Mitralklappeninsuffizienz (zweithäufigstes behandlungsbedürftiges Vitium) > Aortenklappenstenose (häufigstes behandlungsbedürftiges Vitium) > Aortenklappeninsuffizienz > Mitralklappenstenose.

Sind die Grundlagen nun geklärt, können wir etwas tiefer ins Unternehmen einsteigen.

Segmentberichterstattung:

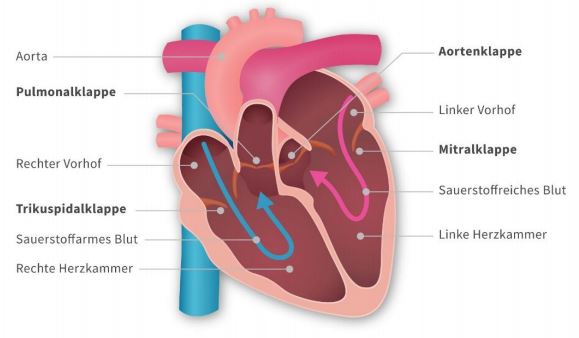

Zum genaueren Verständnis des Geschäftsmodells sehen wir uns den Geschäftsbericht an. Hier finden wir eine Gliederung des Unternehmens in 3 Segmente (in Klammern die Anteile der Umsätze der jeweiligen Segmente am Gesamtumsatz des Unternehmens):

- Surgical Valve Technologies (19%): Systeme zum minimalinvasiven kardiochirurgischen Herzklappenersatz, Kanülen, Operationsutensilien zur Implantation von kardialen Bypässen etc.

- Transcatheter Heart Valve (THV; 66%): Kathetergestützt implantierbare biologische Herzklappen, meist aus Kuh- oder Schweinegewebe

- Transcatheter Aortic Valve Therapy (65%): Produkte zum kathetergestützten Austausch der Aortenklappe (TAVI (=Transcatheter Aortic Valve Implantation)/TAVR (=Transcatheter Aortic Valve Replacement), meist bei Aortenstenose): SAPIEN-3-Reihe

- Transcatheter Mitral & Tricuspid Therapies (1%): Produkte zum kathetergestützen Austausch der Mitral- bzw. Trikuspidalklappe: PASCAL-System

- Critical Care (16%): pulmonalarterielle Katheter (Swan-Ganz-Katheter), Systeme für hämodynamisches Monitoring (Überwachungssysteme für Sauerstoffsättigung, Herzfrequenz etc., z.B. auf Intensivstationen) etc.

Wir sehen, dass Edwards, wie bereits angedeutet, den Großteil seiner Umsätze im Bereich der Herzklappenersatze erwirtschaftet (insgesamt knapp 85%). Hier gibt es zwei verschiedene Arten, künstliche Herzklappen zu implantieren:

- Kardiochirurgisch: Älteres Verfahren; in einer Operation wird der Brustkorb eröffnet, das Herz wird mithilfe einer bestimmten Lösung zum Stillstand gebracht, die Versorgung des Patienten/der Patientin erfolgt mittels Herz-Lungen-Maschine. Die Klappe wird chirurgisch unter direkter Sicht ausgetauscht. Prinzipiell ist auch eine Operation am schlagenden Herzen möglich.

- Kathetergestützt: Jüngeres Verfahren; Es erfolgt die Punktion eines großen Gefäßes, meistens in der Leiste oder am Handgelenk. Anschließend wird eine an einem Katheter (=langer flexibler Draht) angebrachte künstliche Herzklappe bei schlagendem Herzen und Umsätze (%) Surgical Valve Technologies Transcatheter Heart Valve (THV) Critical Care wachem Patienten auf Höhe der Defekten Herzklappe positioniert und mit Hilfe eines Ballons entfaltet.

Die Unterschiede beider Verfahren liegen auf der Hand: das ältere, kardiochirurgische Verfahren geht mit längeren Hospitalisierungszeiten, einem höheren operativen Aufwand sowie einer höheren begleitenden Morbidität und Mortalität einher. Hieraus resultieren höhere Kosten fürs Gesundheitssystem bei gleichzeitig geringerer Lebensqualität des Patienten.

Kathetergestützte Implantationen künstlicher Herzklappen hingegen bestechen durch kürzere Liegezeiten, ein geringeres Komplikationsrisiko und effizientere Einbringungsverfahren. Daher ist es nicht überraschend, dass kathetergestützte Verfahren in den vergangenen Jahren immer weiter an Bedeutung gewonnen haben.

Dies spiegelt sich auch in den Zahlen von Edwards wider: 65% der Umsätze werden im Bereich der kathetergesteuerten Klappenimplantationen erzielt, nur 19% im Bereich der kardiochirurgisch implantierbaren Herzklappen. Auch die Wachstumsraten zeigen diesen Trend: im insgesamt schwachen Corona-Jahr 2020 (Gesamtumsatzwachstum von nur 0,1%, dazu später mehr) konnte die THV-Sparte mit etwas mehr als 4% wachsen, während der Umsatz in der SVT-Sparte um knapp 10% im Vergleich zum Vorjahr zurückgegangen ist. Insgesamt ist in der gesamten Branche ein Trend hin zur klappengesteuerten Implantation zu beobachten, sodass sich die Umsätze auch bei Edwards mehr oder weniger „verschieben“.

Das Critical-Care-Segment verzeichnete einen Umsatzrückgang von 2%.

Transcatheter Heart Valve (THV)

Auf dieses Segment möchte ich genauer eingehen, da es die Hauptrolle für Edwards spielt und auch zukünftig spielen wird.

Transcatheter Aortic Valve Therapy: Mit Abstand (64%) der größte Batzen am Gesamtumsatz des Unternehmens. Hier werden, größtenteils durch die SAPIEN-3-Herzklappensysteme, fast 3 Mrd. USD Umsatz jährlich erzielt. Dies hat 2 Gründe. Nummer 1: Wie oben beschrieben ist die Aortenklappenstenose die häufigste Indikation für einen Herzklappenersatz. Nummer 2: Zufällig ist Edwards in diesem Segment mit 55% Marktanteil vor Medtronic (29%), Abbott Laboratories (14%) und Boston Scientific (<5%) Marktführer. Das ist ein ordentlicher Burggraben. Laut Aussagen des Managements haben sich in diesem Bereich in den vergangenen Jahren keine wesentlichen Veränderungen der Marktanteile ergeben. In klinischen Studien scheint Edwards System insgesamt etwas besser als die Konkurrenzprodukte von Medtronic abzuschneiden.

Auch zukünftig wird hier weiteres Wachstum erwartet: erst ein kleiner Teil (im einstelligen Prozentbereich) potentiell vom Eingriff profitierender Patienten wird aktuell auch mit einer Herzklappe versorgt, die demographische Entwicklung wird auch in Zukunft zu steigender Nachfrage führen. Edwards selbst prognostizierte 2019 ein Wachstum des Segments auf ca. 7 Mrd. USD bis 2024 (entprechend 12% Wachstum p.a.).

Transcatheter Mitral & Tricuspid Therapies (TMTT): Dieses Segment macht nur einen geringen Anteil am Gesamtumsatz des Unternehmens aus (aktuell 1%), wächst aber rapide (zuletzt trotz Covid ca. 50% YOY). Entsprechend setzt die Geschäftsführung große Hoffnungen auf diese Sparte. Mitral- und Trikuspidalklappenvitien werden aktuell noch seltener versorgt als Aortenklappenvitien, sodass Austauschverfahren und –systeme teilweise immer noch in frühen Entwicklungsstufen sind oder nur im Rahmen klinischer Studien erprobt werden. Hier hat man zuletzt das hauseigene PASCAL-System auf den Markt gebracht, das dem Konkurrenten Abbott Laboratories, gleichzeitig Marktführer im Bereich des Mitralklappenersatzes, Konkurrenz machen soll. Hierbei liegt das PASCAL-System preislich ca. 10% über dem MitraClip-System des Konkurrenten. Man hofft jedoch, dem Konkurrenten hier durch höhere Qualität Marktanteile abnehmen zu können. Eine Zulassung besteht bisher nur in Europa und soll 2022 auch in den USA erfolgen.

Edwards geht von einem Wachstum des Segments auf bis zu 1,5 Mrd. USD in 2024 aus (aktueller Umsatz bei ca. 55 Mio. USD).

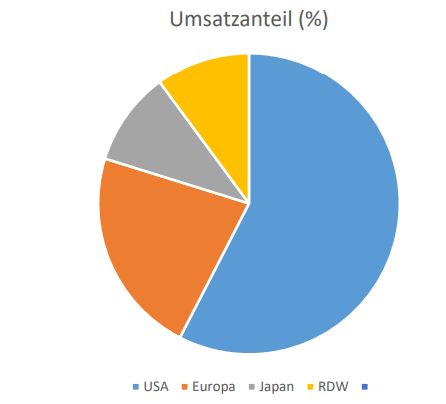

Der größte Umsatzanteil (57%) wird in den USA erwirtschaftet, gefolgt von Europa (22%), Japan (10%) und dem Rest der Welt (10%). In Europa wiederum wird ein Großteil des Umsatzes in Deutschland erwirtschaftet

SWOT-Analyse Edwards Lifesciences:

Stärken: Wir haben es mit einem Unternehmen in einem Wachstumsmarkt zu tun. Kardiovaskuläre Erkrankungen sind die häufigste weltweite Todesursache. Aktuell besteht eine klare Unterversorgung. Somit ist die potentielle „Kundengruppe“ riesig. Kathetergestützte Implantationsverfahren werden immer beliebter und breiter akzeptiert, da günstiger, komplikationsärmer, atraumatischer. Der Markt ist stark konsolidiert, es gibt nur wenige Player. Hier ist man einer der Marktführer, im Bereich des Aortenklappenersatzes sogar der Marktführer. Die Markteintrittsbarrieren sind aufgrund der langwierigen Zulassungsprozeduren durch die FDA und die forschungs- und somit kostenintensive Produktentwicklung hoch. Aus dieser Kombination ergibt sich ein starker Burggraben! Das fokussierte Geschäftsmodell erlaubt hohes Wachstum und hohe Margen. Es besteht eine geringe Abhängigkeit von einzelnen Kunden. Man hat einen alteingesessenen CEO, der das Unternehmen in- und auswendig kennt, in der Vergangenheit eine tolle Entwicklung garantiert hat und darüber hinaus Aktien am Unternehmen besitzt. Man ist sehr solide finanziert

Schwächen: Hohe Abhängigkeit von einem einzelnen Produkt, hier der SAPIEN-3-Reihe. Sollte es zu einem Skandal kommen (weil sich z.B. Studien als gefälscht herausstellen oder sich Sicherheitsmängel in der Anwendung ergeben), wird man dies schmerzhaft zu spüren bekommen und nicht auffangen können. Das Wachstum bei den kathetergestützten Klappenimplantationen wird durch den Umsatzrückgang im Bereich des kardiochirurgischen Segments abgeschwächt. Hier wächst man somit unter Umständen auf „eigene Kosten“, da man sich die eigenen Kunden wegnimmt. Die Abhängigkeit von der Pandemielage: Planbare Prozeduren werden verschoben, Betten werden freigehalten. Darunter leiden Umsatz und Gewinn. Dies zeigen auch die Zahlen von Geschäftsjahr 2020. So kam es das erste Mal seit 5 Jahren zu einem Gewinnrückgang. Außerdem werden weniger klinische Studien durchgeführt, was die Produktentwicklung und –vermarktung behindert.

Chancen: Wachstumsmöglichkeiten über das allgemeine Marktwachstum (s.o.). Wachstumsmöglichkeiten über weitere Zukäufe. Wachstumsmöglichkeiten im Bereich der Trikuspidal- und Mitralklappenersatze, besonders ab 2022, wenn die Zulassung fürs PASCAL-System in den USA erfolgt. Geographisches Wachstum: Mit der zunehmenden Verbesserung der Gesundheitssysteme auch in Schwellen- oder Entwicklungsländern können sich neue Märkte ergeben. Wachstum über breitere Indikationsstellungen: Je erprobter das System, desto breiter stellen die Zulassungsbehörden die Indikationen, in denen die Systeme zur Anwendung können kommen. Hatte Edwards für seine SAPIEN-3-Systeme bis vor Kurzem nur Zulassungen für Mid- und High-Risk-TAVIs, erfolgte in Europa zuletzt auch die Zulassung für Low-Risk-TAVIs. Es wird erwartet, dass die USA bald nachzieht. Hierdurch erweitert sich das potentielle Patientenkollektiv

Risiken: Das TMTT-Segment, auf dem viel Hoffnung bezüglich zukünftigem Wachstum ruht, könnte mit geringem Wachstum enttäuschen. Es könnte sich herausstellen, dass das PASCAL-System nicht geeignet ist, dem aktuellen Standard Konkurrenz zu machen. Somit würde DAS Wachstumsfeld der Zukunft wegfallen, was sich in einer deutlichen Korrektur der Prognosen bemerkbar machen würde. Ich stufe dieses Risiko als mittel ein. Michael Mussallem ist nicht mehr der allerjüngste. Er wirkt noch fit und motiviert und ich habe nirgends Informationen über einen anstehenden CEO-Wechsel gefunden. Trotzdem wird dies mittelfristig ein Thema sein. Hier besteht das Risiko, dass das Unternehmen unter einem neuen CEO vom Wachstumskurs abkommt. Ich stufe dieses Risiko als mittel ein. Man ist sehr abhängig von einem Regelbetrieb in den Krankenhäusern. Sollte Covid uns über den Sommer 21 hinaus beschäftigen, wovon ich Stand jetzt sicher ausgehe, werden wieder verminderte Kapazitäten für elektive Eingriffe in den Krankenhäusern bestehen. Dies wird sich erneut im Ergebnis bemerkbar machen. Nichtsdestotrotz sind Herzklappenimplantationen sicherlich Eingriffe, die sich nur schwerlich länger als nötig herauszögern lassen und daher mit als erstes wieder durchgeführt werden. Langfristig wird man Covid außerdem in den Griff bekommen. Ich schätze das Risiko daher als gering ein. Darüber hinaus ergeben sich, wie bei jedem Medizinprodukt, regulatorische Risiken durch Eingriffe von FDA und co. Der Verlust von Marktanteilen an Wettbewerber ist prinzipiell möglich, allerdings sehe ich Edwards hier als sehr gut aufgestellt an. Prinzipiell können auch Patentstreitigkeiten (wie zuletzt mit Abbott Laboratories, das Verfahren wurde gegen eine Millionenzahlung eingestellt) das Ergebnis negativ belasten. Insgesamt sehe ich diese Risiken jedoch als gering an.

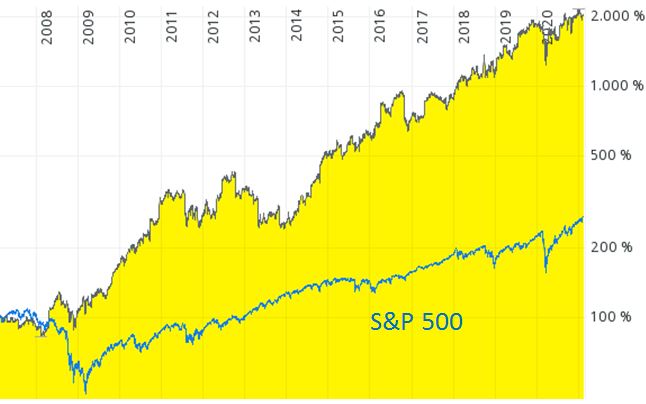

Langfristchart

Die Aktie hat den Markt im betrachteten Zeitfenster deutlich geschlagen und zeigt damit klare Signale eines Burggraben-Unternehmens. Dies bestätigt unsere bisherigen Argumente für die Qualität des Unternehmens.

Ausblick:

Über die allgemeine Marktaussicht habe ich bereits ein paar Worte verloren. Für 2024 schätzt man den weltweiten TAVR/TAVI-Markt auf 10 Mrd. USD, wovon man 7 Mrd. USD erwirtschaften möchte. Neue TAVR-Generationen sind bereits vorhanden und warten auf Markteinführung, klinische Studien für 2021 geplant. Fürs PASCAL-System erwartet man eine FDA-Zulassung für 2022, ab 2023 soll sich dies in den Zahlen widerspiegeln. Dann ist deutliches Wachstum im TMTT-Segment zu erwarten. Für 2021 geht das Management trotz Covid von einem Wachstum im mittleren bis hohen zweistelligen Bereich aus. Dies mutet auf den ersten Blick sportlich an, jedoch konnte das Management in der Vergangenheit seine Prognosen immer mehr als erfüllen.

Analysteneinschätzungen:

Aktuell liegen 25 Analysteneinschätzungen vor. Hiervon geben 12 Analysten eine Kaufempfehlung aus. Ein Analyst stuft das Papier mit „übergewichten“ ein. 10 Analysten votieren mit „halten“. Es liegt eine Verkaufsempfehlungen und eine Einschätzung mit “untergewichten” vor.. Das mittlere Kursziel liegt bei 95$ und liegt damit rund 9,9% über dem aktuellen Kurs.

Die Analysten prognostizieren auf die nächsten 5 Jahre ein EBIT-Wachstum von ca. 14% p.a.

Aktionärsstruktur:

Es gibt keinen größeren Anteilseigner im Hintergrund. Die größten Aktienpositionen halten Vanguard (ca. 7,4%) und die Capital Research & Management (ca. 5,2%). Probleme bei der Handelbarkeit sollten sich also nicht ergeben.

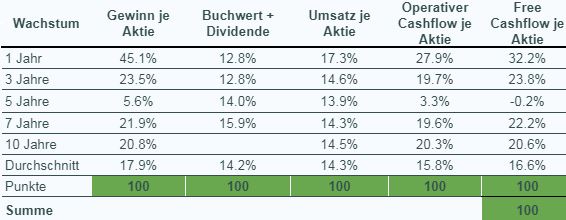

Wachstumsanalyse (100 Punkte):

Die Wachstumszahlen vor COVID sehen sehr gut aus und sind wie an der Schnur gezogen. Seit 10 Jahren wächst man mit 12-13% p.a. Das EBIT und die Gewinne, sowie Cashflows wachsen überproportional mit, was im Rahmen einer Margensteigerung zu deuten und als positiv zu werten ist.

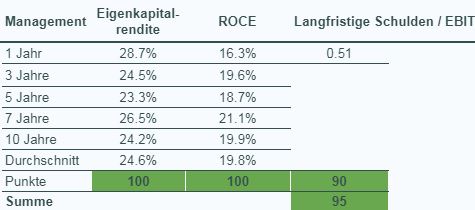

Wirtschaftlicher Führungsstil (100 Punkte):

Die Eigenkapitalrendite lag vor Covid zuletzt (GJ 2019) bei ca. 25%, die Gesamtkapitalrendite bei 16%. Beide haben im Laufe der letzten Jahre immer weiter zugelegt. Covid belastet das operative Geschäft, daher ist es hier im vergangenen Geschäftsjahr zu einem Rückgang gekommen. In den letzten 10 Jahren sind die Kapitalrenditen (hauptsächlich Eigenkapitalrendite und Return on Capital Employed) überdurchschnittlich hoch gewesen. Das lässt darauf schließen, dass das Management einen extrem guten Job dabei macht, das Kapital der Aktionäre profitabel zu verwalten. So wurde der enormer Mehrwert für die Aktionäre, der sich letztlich auch im Preis der Aktie niederschlägt, erzielt.

Die Bilanz ist super solide. Den rund 690 Mio. USD Schulden stehen liquide Mittel in Höhe von 1,02 Mrd. USD gegenüber. Damit sind sowohl kurz- als auch langfristig hier keine Probleme zu erwarten. Vor allem die hohe Eigenkapitalquote (ca. 64%) fällt hier positiv auf. Dividende wird nicht gezahlt (für mich kein Problem).

Mehr zum Thema Finanzkennzahlen findest Du übrigens auch im Beitrag Bilanz lesen.

Wer ist das “Management” (Aktionärsstruktur):

CEO des Unternehmens ist der 67-jährige Michael Mussallem, der diesen Posten als erster und einziger CEO seit der Abspaltung von Baxter International vor über 20 Jahren innehat. Mit einem Bachelorabschluss im Bereich Chemieingenieurwesen kam er 1970 zu Baxter International, wo er sich Stück für Stück Richtung Unternehmensspitze arbeiten konnte. Er ist somit die große Konstante im Unternehmen. Positiv fällt weiterhin sein Aktienanteil von ca. 0,5% bzw. 1,1 Mio. Aktien (im Wert von knapp 100 Mio. USD) auf. Bei Betrachtung des Gesamtbilds darf man also unterstellen, dass Herr Mussallem am Erfolg des Unternehmens durchaus interessiert sein mag. Schaut man sich Interviews mit ihm an, wirkt er auf mich kompetent und seriös, gleichzeitig motiviert und jünger als 67 Jahre.

Das restliche Management besteht aus 14 weiteren Personen mit Zuständigkeiten für die einzelnen Segmente und Regionen. Negativ fällt hier der geringe Anteil an Frauen und ethnischen Minderheiten auf.

Renditekalkulation:

Meinung Christian:

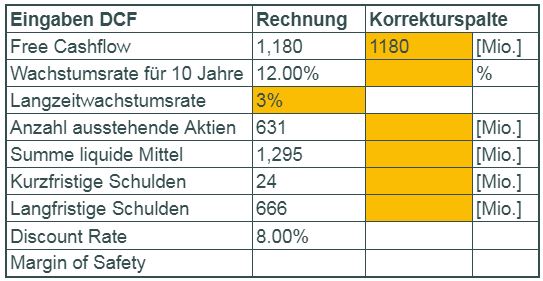

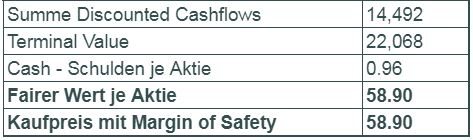

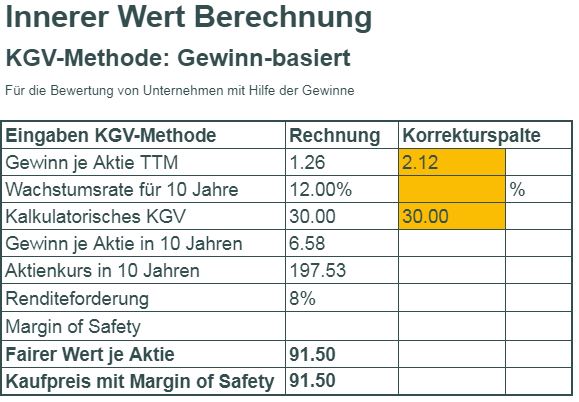

Ich denke, dass ein 12%-iges Wachstum auf der Gewinn / Cashflowseite machbar, aber die Oberseite des Unternehmens darstellt. Hier ergeben sich für das Unternehmen, wenn man die Schätzungen für 2021 ansetzt faire Werte im Bereich von 91,5 USD (Gewinnprojektion / KGV-Methode) bzw. 58,90 USD (DCF-Verfahren). Ich denke, dass ein KGV-Multiple in 10 Jahren im Bereich von 25-30 liegen kann, da ich davon ausgehe, dass das Wachstum im Laufe der Zeit abnimmt und damit eine geringere Bewertung, als in den letzten Jahren eingepreist wird.

Damit stellen die beiden Verfahren für mich eine gute Bandbreite zwischen Ober- und Unterseite dar. Ich würde eine Position in Betracht ziehen, wenn die Aktie mit 20% Abschlag auf die Oberseite gehandelt wird (ca. 73 USD). Nachkaufkurse wären für mich dann jeweile bei weiteren 10% Abschlägen erreicht (65,70 USD und 59,10 USD).

Meinung Moritz:

Ich habe mir eine erste Bewertung mittels „Quickcheck“ angewöhnt, bei dem ich die erwartete Gesamtrendite aus Free-Cashflow-Rendite (FCF-Rendite, also das, was man jedes Jahr „direkt“ bekommt) und „Wachstumsrendite“ (übers Gewinnwachstum) zusammensetze. Hierzu benötige ich das geschätzte Gewinnwachstum (ich benutze immer das EBIT), die FCF-Rendite und das aktuelle KGV in Relation zum fairen KGV (für mich meist das historische KGV, in Einzelfällen auch das KGV der Konkurrenten). Das historische Umsatzwachstum liegt bei ca. 13% p.a. über 10 Jahre, die Expertenschätzung für den Umsatz bei 8% Wachstum p.a. über die nächsten 5 Jahre.

Das Management selbst gibt keine Schätzung ab, die über ein Jahr hinaus geht, prognostiziert jedoch wie oben beschrieben ein Wachstum des TAVR-Segments von ca. 12% p.a. über die nächsten 5 Jahre. Daher gehe ich zusammenfassend von einem Umsatzwachstum von 10% p.a. über die nächsten 10 Jahre aus. Der Umsatz würde in 10 Jahren somit etwa 11,5 Mrd. USD betragen. Die EBIT-Marge liegt bereits bei 30% und somit deutlich höher als bei der Konkurrenz. Ich glaube nicht, dass sich hier noch großartig Steigerungen ergeben können, die Skalierungseffekte scheinen ausgereizt. Ich glaube jedoch auch nicht, dass es zu einem großartigen Margenrückgang kommen wird, da Preiskämpfe o.ä. in diesem Segment kaum eine Rolle spielen. Bei gleichbleibender Marge ergibt sich in 10 Jahren somit ein EBIT von ca. 3,5 Mrd. USD, was einem EBIT-Wachstum von 12% p.a. entspricht. Weiterhin werden jährlich etwa 0,5% der ausstehenden Aktien zurückgekauft. Das faire KGV beträgt für mich 39,1, das aktuelle KGV liegt bei ca. 69,1. Korrigiert man das erwartete. EBIT-Wachstum von 12% auf das aktuelle KGV, ergibt sich somit eine „Wachstumsrendite“ von 7%. Die Free-Cashflow-Rendite beträgt bei einem FCF von 1,063 Mrd. USD und ca. 636 Mio. ausstehenden Aktien (es gab zuletzt einen 1:3 Aktiensplit) zum aktuellen Kurs etwa 2%. In Summe ergibt sich im Quickcheck somit eine Gesamtrenditeerwartung von ca. 9% beim aktuellen Preis pro Aktie.

Bei einer Renditeerwartung von 8% p.a. ergibt sich hieraus ein Innerer Wert von 95,80 USD pro Aktie.

Da 4 Augen bekanntlich mehr sehen als 2 und 2 Rechner bekanntlich besser rechnen als einer, ziehe ich immer noch eine zweite Bewertungsmethode hinzu. Dazu benutze ich gerne Christians sehr praktikable Rechner (keine Werbung ;)) Da Edwards ein Wachstumsunternehmen mit verhältnismäßig geringen Cashflows ist, entscheide ich mich hier für den Gewinnprojektionsverfahrensrechner.

Tippe ich alles ein, ergibt sich bei 8% Renditeerwartung ein Innerer Wert von 92,18 USD je Aktie. Baut man eine 20%-ige Margin Of Safety mit ein, was ich mir angewöhnt habe kommen wir bei ca. 75 USD pro Aktie aus. Der Abstand zum aktuellen Kurs beträgt somit ca. 10-12%, womit die Aktie für mich aktuell überbewertet wäre.

Zwischenfazit Bewertung:

Die Aktie scheint aktuell für einen Kauf noch etwas zu teuer zu sein. Die Aktie liegt noch nicht weit genug unter ihrem inneren Wert.

Die Margin of Safety müsste für uns schon 20% betragen.

Fazit Edwards Lifesciences Corp. (200 von 200 Fundamentalpunkten):

Edwards Lifesciences ist ein innovatives, aber trotzdem etabliertes Unternehmen im Med-Tech-Segment mit toller Marktposition und starkem Burggraben. Es bedient ein wachsendes Segment und besticht durch großartige Finanzkennzahlen, ein erfahrenes Management sowie ausgefeilte Produkte. Ein Investment ist meiner Meinung nach wenig spekulativ. Größere Risiken sehe ich aktuell nur in einem CEO-Wechsel und in längerfristigen Beeinträchtigungen der Elektiveingriffe aufgrund der Covid-Situation. Insgesamt ist das Risiko für mich jedoch gering. Das scheint auch der Markt so zu sehen, aktuell liegt nach meinen Berechnungen die Rendite auf Marktniveau. Ich packe mir das Unternehmen daher auf die Watchlist und warte auf Kursrücksetzer.

Bei geringerer Renditeerwartung gibt es trotz allem sicherlich größere Unternehmen aus anderen Branchen, die für ein Investment eher in Frage kommen.

Der faire Wert liegt im besten Fall bei rund 95 USD. Wir setzen eine Margin of Safety von 20% an, daher ergeben sich erste Kaufkurse erst unterhalb von 75 USD.

Fragen zum Bewertungsverfahren? Guckst Du hier:

Aktienanalyse: Das Bewertungsverfahren Teil 1

Aktienanalyse: Das Bewertungsverfahren Teil 2

Das Tool zur Analyse

Bis dahin und liebe Grüße euer Christian

[Sonstige Quellen: Pexels.com, Guidants.com]

Risikohinweis: Jedes Investment in Aktien ist mit Risiken behaftet. Im schlimmsten Fall droht ein Totalverlust. Engagements in den Reporten vorgestellten Aktien bergen Währungsrisiken. Alle Angaben in den Reporten stammen aus Quellen, die wir für vertrauenswürdig halten. Eine Garantie für die Richtigkeit kann jedoch nicht übernommen werden. Um Risiken abzufedern, sollten Anleger ihr Vermögen deshalb grundsätzlich streuen. Die Artikel in den Reporten stellen keine Aufforderung zum Kauf oder Verkauf eines Wertpapiers dar. Die veröffentlichten Informationen geben die Meinung der Redaktion wieder.

Hinweis nach WPHG § 34b :

Der Autor ist in der Aktie nicht investiert.