Hallo Hamsterfreund,

heute geht es darum, wie man ein Unternehmen bewerten kann. Doch zuvor ein kurzer Rückblick: Beim letzten Mal hatten wir gesehen, warum es wichtig ist ein Unternehmen und Geschäftsmodell wirklich verstanden zu haben, warum ein nachhaltiger Wettbewerbsvorteil so wichtig ist und weshalb ein ausgezeichnetes Management für Investoren relevant ist. Dies sind elementare Teile der Strategie, die Buffett gerne predigt. Alle 4 Säulen der einfachen und effektiven Strategie erklärt uns Charlie Munger persönlich in diesem Video ab Minute 6.

Wie wir sehen ist das Investieren wie Warren Buffett in 4 Punkte untergliedert. Diese Punkte sind schlicht und einfach:

- Man muss in der Lage sein das Unternehmen zu verstehen

- Das Unternehmen muss eine innere Eigenschaft aufweisen, die dem Unternehmen einen nachhaltigen Wettbewerbsvorteil verschafft

- Das Management muss integer und talentiert sein

- Der Preis muss angemessen sein und eine Sicherheitsmarge aufweisen 1/2

Heute schauen wir uns an, wie man als Anleger einen Wert für eine Aktie bestimmen kann, also wie man ein Unternehmen bewerten kann.

Vorab: Hierüber wurden zahlreiche Bücher und Abhandlungen geschrieben. Ich selbst habe viel über dieses Thema gelesen und werde euch hier einen Überblick über die Optionen geben, die ich für sinnvoll erachte. Dazu muss ich auf meinen Artikel von Intrinsischen Wert einer Aktie zurückkommen. Hier habe ich bereits ausführlich erklärt, dass es den einen „Inneren“ oder „Fairen“ Wert in Wahrheit gar nicht gibt. Vielmehr kann man bloß eine grobe Abschätzung über den ungefähren Wert eines Unternehmens abgeben. Dies ist nicht weiter schlimm, denn wir kaufen Aktien in der Regel niemals zum fairen Preis, sondern fordern einen Sicherheitspuffer, die sogenannte Margin of Safety aktiv ein. Diese schützt uns vor Fehleinschätzungen und unerwarteten Ereignissen.

Wie kann man nun eine Abschätzung über den Intrinsischen Wert eines Unternehmens entwickeln und selbst ein Unternehmen bewerten? Was bedeutet überhaupt „Wert“ in diesem Fall?

Hier müssen wir zwischen dem relativen Wert eines Unternehmens (Was ist das Unternehmen im Vergleich zu anderen Unternehmen oder im historischen Vergleich wert?) und dem absoluten Wert eines Unternehmens (Wie viele Erträge wird das Unternehmen in Zukunft für die Aktionäre erzielen?).

In diesem Beitrag widmen wir uns dem relativen Wert eines Unternehmens nun genauer:

Hierzu können die klassischen Bewertungskennzahlen, wie das KGV, KBV, KUV, etc. verwendet werden. Wie ist ein Unternehmen im Vergleich zu Wettbewerbern oder im Vergleich zu seiner Historie bewertet? Wenn ein Unternehmen solide wie ein Uhrwerk jährlich mit rund 4% wächst, dann kann man sich einfach diese Kennzahlen in den letzten 5-10 Jahren anschauen und wird schnell erkennen, ob das Unternehmen gerade eher über oder unter dem Durchschnitt liegt. Wenn man den Durchschnitt der letzten Jahre bildet erhält man z.B. ein mittleres KGV (Kurs-Gewinn-Verhältnis). Dieses könnte man mit dem aktuellen Gewinn multiplizieren und hätte so einen mittleren fairen Wert des Unternehmens. Die selbe Vorgehensweise ist auch für die anderen Kennzahlen möglich. Jede Form der Bewertung hat ihre Vor- und Nachteile. Deshalb schauen wir uns diese nun genauer an und ich erkläre Dir, wann diese Verfahren anwendbar sind und wann nicht.

Voraussetzungen für diese Form der Bewertung:

- Solides Unternehmen: Wir vergleichen das aktuelle Unternehmen mit den historischen Kennzahlen. Dieser Vergleich ist nur dann aussagekräftig, wenn das heutige Unternehmen mit dem historischen Unternehmen überhaupt vergleichbar ist. Ein gutes Beispiel für Unternehmen, wo diese Form der Bewertung gut funktioniert sind z.B. das Kerngeschäft von Coca-Cola, Johnson & Johnson oder Henkel. Diese Unternehmen weisen eine stetige und stabile Entwicklung auf. Es ist hier auch mit hoher Wahrscheinlichkeit davon auszugehen, dass diese Unternehmen auch weiterhin stabil und solide wachsen. Man erkennt hier bereits, dass man für diese Bewertung auf eine gewisse Konstanz angewiesen ist. Deshalb eignen sich die meisten Burggraben-Unternehmen für diese Form der Bewertung, da sie stabil und solide wachsen.

- Wachstum: Das Verfahren kann nur verwendet werden, wenn ein Unternehmen positives Wachstum oder zumindest Nullwachstum hat. Bei schrumpfenden Unternehmen führt dieses Verfahren zu Fehlsignalen (Der faire Wert nimmt jedes Jahr ab und es nutzt hier nichts zum fairen Wert in ein Unternehmen einzusteigen).

Vorteile:

- Schnell: Diese Verfahren sind schnell und einfach anzuwenden. Man geht auf eine beliebige Finanzseite und lässt sich dort die historischen Kennzahlen anzeigen. Dann vergleicht man die historischen Werte mit der aktuellen Bewertung. Fertig!

- Einfach: Diese Art der Bewertung ist wenig Fehleranfällig. Man kann problemlos und sicher zu einem Ergebnis kommen, dass andere Menschen ebenfalls leicht nachvollziehen können.

Nachteile:

- Renditeerwartung: Das Ergebnis dieser Betrachtung zeigt nur, ob das Unternehmen derzeit im Vergleich zur Historie oder Wettbewerbern angemessen bewertet ist. Wenn man nun ein Unternehmen zum fairen Preis kaufen würde, dass mit 10% wächst, dann hätte der Anleger eine Rendite von 10%. Wenn man hingegen ein Unternehmen zum fairen Preis kauft, dass nur mit 5% wächst, dann hätte der Investor nur eine Rendite von 5%. Das zukünftige Wachstum ist somit nicht angemessen in der Betrachtung berücksichtigt. Die Ergebnisse sind nicht „normalisiert“.

- Stark eingeschränkt anwendbar: Wir haben gesehen, dass ein Vergleich nur Sinn macht, wenn man keine Äpfel mit Birnen vergleicht. Deshalb kann das Verfahren nur angewendet werden, wenn die zukünftige Erwartung auch halbwegs mit der historischen Betrachtung übereinstimmt. Ist dies nicht der Fall, dann kann dieses Verfahren keine belastbaren Ergebnisse liefern.

- Finanzielle Entwicklungen werden nicht berücksichtigt: Hat das Unternehmen in den letzten Jahren einen riesigen Schuldenberg angehäuft oder beglichen? Hat das Unternehmen die Margen deutlich gesteigert? Wurde ein anderes großes Unternehmen übernommen oder ein maßgeblicher Teil des Geschäfts veräußert? Diese und andere Entwicklungen können in diesem Modell nicht angemessen gepreist werden.

Unternehmen bewerten am Beispiel von Daimler:

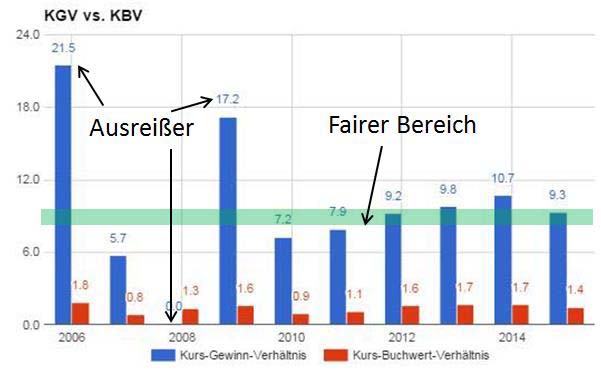

Anhand der Grafik kann man für Daimler relativ schnell erkennen, dass die Aktie im Bereich eines KGVs von rund 9 fair bewertet ist. Man kann hier Mittelwerte bilden, hierzu sollten mindestens 5 Jahre verwendet werden. Besser sind sogar noch längere Zeiträume. Wichtig bei dieser Art der Bewertung ist es, dass wir Ausreißer für die Berechnung entfernen. Für Daimler liegt der historische Mittelwert beim KGV bei rund 9,3. Wenn wir diesen Wert nun mit dem aktuellen Gewinn je Aktie (am besten der Wert der letzten 12 Monate) multiplizieren (derzeit 7,64€ je Aktie). Dann erhält man für Daimler einen fairen Wert von rund 71€ je Aktie (7,64€ x 9,3).

Ein ähnliches Ergebnis erhält man, wenn man das Kurs-Buchwert-Verhältnis (KBV) verwendet. Der historische Mittelwert des KBVs liegt bei rund 1,4. Der Buchwert von Daimler beträgt derzeit 50,19€ je Aktie. 1,4 x 50,19€ = 70,26€. Was bedeutet dies nun?

Achtung, natürlich ist dies hier keine Kaufempfehlung: Wenn man die Daimler Aktie zu rund 70-71€ kauft, dann kann man davon ausgehen (wenn sich das Unternehmen in etwa so entwickelt wie in der Vergangenheit), dass man mit der Aktie eine Performance erzielen wird, die in etwa auf dem Niveau der letzten Jahre liegt. Die Daimler Aktie ist in den letzten 5 Jahren um rund 6% jährlich gestiegen. Zusätzlich wurden Dividenden ausgezahlt. Die Gesamtrendite lag bei rund 10% p.a.

Fazit:

Unternehmen bewerten ist keine Raketenwissenschaft. Vielmehr ist es eher eine Kunstform.

“It is better to be roughly right than precisely wrong.” – John Maynard Keynes

Mit einfachen Bewertungsverfahren kann man eine Einschätzung zu einem Unternehmen abgeben. Beachte bitte die Einschränkungen dieses Verfahrens, sowie die Nachteile. Zudem solltest Du immer auf eine Margin of Safety bestehen. Bei einem kapitalintensiven und sehr zyklischen Unternehmen, wie Daimler, würde ich mindestens 20% fordern.

Im nächsten Artikel schauen wir und eine komplexere Möglichkeit der Unternehmensbewertung an, die DCF-Methode (Discounted Cash flow). Interessanterweise ist diese Form der Bewertung sehr bekannt, obwohl sie zu den komplexesten Verfahren gehört. Ich selbst verwende, wie Du in meinen Aktienanalysen sehen kannst ebenfalls eine recht einfache Version dieser Berechnungsart. Das liegt daran, dass ich die Ergebnisse von Analysen auf eine Renditeerwartung “normalisieren” möchte. Denn ein Investment ist für mich gleichwertig, wenn die erwartete Rendite gleich hoch ist. Die Risiken von bestimmten Unternehmen werden über meine Margin of Safety berücksichtigt.