Intrinsischer Wert einer Aktie bestimmen – Was ist der faire Wert eines Unternehmens?

heute möchte ich einmal auf das Thema intrinsischer Wert einer Aktie eingehen. Du kennst sicherlich Pauschal-aussagen wie „Aktien sind Zockerei“ oder „Lass die Finger von Aktien. Die sind unsicher“.

Natürlich sind Investments jeder Art irgendwo ein Risiko. Allerdings ist auch jede Autofahrt ein Risiko, trotzdem fahren die meisten Menschen täglich mit dem Auto. Ich finde den Vergleich eigentlich sehr anschaulich, denn beim Autofahren kann man die Sicherheit erhöhen, indem man ein sicheres Fahrzeug fährt, sich anschnallt und sich an die Geschwindigkeitsregeln hält. Beim Investieren ist es ähnlich. Durch die Wahl einer anständigen Anlage-Strategie und die richtige Auswahl von Aktien (fundamental und preislich) kann man die Verlustgefahr als langfristiger Anleger auf ein Minimum reduzieren. Wer gute Aktien lange hält, konnte in der Vergangenheit immer eine gute Rendite erzielen. Doch wie stellt man nun sicher, dass man die Aktien nicht viel zu teuer einkauft? Die Lösung liegt auf der Hand: Der Preis muss im Vergleich zu dem Wert eines Unternehmens im richtigen Verhältnis stehen. Vergleich es einmal mit einem Hauskauf. Ein Haus kann unter bestimmten Bedingungen eine gute Geldanlage sein. Doch das beste Haus in der besten Lage ist raus geworfenes Geld, wenn der Einkaufspreis deutlich höher ist, als die künftigen Mieteinnahmen. In diesem Fall taugt es nicht zur Geldanlage sondern ist ein klassisches Luxusgut.

Wenn man den Wert (nicht Preis!) eines Unternehmens kennt, dann hat man die Möglichkeit eine Einschätzung zur zukünftigen Rendite abzugeben. Dieser Wert wird häufig intrinsischer Wert oder innerer Wert bezeichnet. Doch wie kann man diesen intrinsischen Wert einer Aktie bestimmen? Komischerweise finden die meisten Menschen es leichter ein Haus preislich zu bewerten, als eine Aktie oder ein Unternehmen? Dabei haben diese beiden sehr viel gemeinsam. Vergleichen wir einmal ein Haus als Mietobjekt mit einem Unternehmen. Beide haben:

- Anschaffungskosten inkl. Nebenkosten.

- Einnahmen über Miete oder durch den Verkauf von Produkten und Dienstleistungen, der teilweise als Dividenden ausbezahlt wird.

- Ausgaben für Instandhaltung oder Reinvestition von Sachwerten (Heizungsanlage, Dach, Fabrikhallen oder Fahrzeuge).

- Ausgaben für Wachstum (Renovierung für Mieterhöhungen, möblierte Zimmer, neue Produkte etc.).

- Einen Einnahmeüberschuss (hoffentlich!).

- Eine Wertsteigerung (hoffentlich!).

Die tatsächliche Wertentwicklung eines Hauses oder eines Unternehmens hängt am Ende davon ab, ob die Einnahmen und Ausgaben in den nächsten Jahren eher steigen, sinken oder gleichbleibend sind. Vielen Menschen fällt diese Prognose bei Häusern leichter als bei einem Unternehmen. Aber auch ein Haus in guter Lage kann nahezu wertlos werden, wenn sich durch gesellschaftlichen Wandel die Wohnsituation in der Region ändert. Man braucht eigentlich nur in die neuen Bundesländer zu schauen. Dort sind die Preise für Immobilien im Keller und auf dem Land sind Wohnungen nahezu unvermietbar. Immer wenn Arbeitsplätze in einer Region wegfallen, kann es zu solchen Entwicklungen kommen. Bei Unternehmen ist es im Prinzip ähnlich. Heute würde ich sagen, dass es unwahrscheinlich ist, dass ein Unternehmen wie Coca-Cola Pleite geht. Doch was ist, wenn in 20 Jahren die Ernährung und die Getränke der Menschheit völlig anders aussehen als heute? Auch dann kann ein solches Unternehmen in Bedrängnis kommen oder Pleite gehen. Meine persönliche Prognose wäre aber, dass Coca-Cola Aktien im Wert von 200.000€ eine sicherere Geld-Anlage sind, als viele Häuser auf dem Land für 200.000€. Doch darüber wollen wir uns hier nicht weiter unterhalten.

Der Wert eines Mietobjektes oder eines Unternehmens hängt unterm Strich immer davon ab, wie viel Geld ein Investment über einen Zeitraum abwirft. Bei einem Haus würde man also üblicherweise die künftigen Mieteinnahmen abzüglich aller Kosten für einen gewissen Zeitraum durchkalkulieren. Man würde Mieterhöhungen, die Bildung von Rücklagen und Preissteigerungen mit einplanen und bekommt am Ende eine Vorstellung davon, ob das Investment gut oder schlecht ist. Wichtige Anmerkung: Man benötigt also immer eine Prognose über die Zukunft. Diese ist niemals zu 100% korrekt. Man wird immer irgendwelche Ausgaben haben, die man vergessen hat oder niedriger kalkuliert hat.

Bei einem Unternehmen gibt es keine Mieteinnahmen sondern Unternehmensgewinne. Diese werden zum Teil ausgeschüttet oder verbleiben im Unternehmen, was langfristig den Unternehmenswert steigert.

Ein intrinsischer Wert einer Aktie oder eines Unternehmens lässt sich daher durch die Beantwortung dieser Fragen ermitteln:

- Welche Einnahmen wirft das Objekt heute ab und in welchem Bezug stehen diese Einnahmen zum Kaufpreis (z.B. über Mietrendite oder KGV)?

- Wie sehen die Einnahmen dann z.B. 5, 10 oder 20 Jahren aus?

- Welchen Betrag spült das Investment (nach Abzug aller Kosten) über die Zeit in mein Portemonnaie?

- Welchen Verkaufswert hat das Unternehmen oder das Haus auf Basis der zukünftigen Einnahmen (wieder z.B. Mietrendite oder KGV)?

Wenn man alle Fragen mit 100% Genauigkeit beantworten könnte, dann wüsste man auf den Cent genau, was ein Unternehmen oder ein Haus heute Wert sein sollte. Bei Aktien und Unternehmen gibt es verschiedene Berechnungsverfahren. Letztlich wird bei den meisten aber genau dieser Gedankengang unterstellt. Somit lässt sich ein intrinsischer Wert einer Aktie mit diesen Verfahren grundsätzlich bestimmen.

Wie man sowas genau berechnen kann, werde ich in einem weiteren Artikel beantworten. Bevor wir das machen müssen wir aber noch auf zwei weitere wichtige Punkte eingehen:

- Jeder Investor hat verschiedene Vorstellungen darüber, was ein gutes Investment ist oder nicht. Der Eine ist mit einer Rendite von 3% p.a. zufrieden, während der nächste eine Rendite von 10% p.a. als den Maßstab für ein gutes Investment sieht. Je nachdem welche Renditeforderung man ansetzt, bekommt man natürlich verschiedene Kaufpreise (jemand der mit 3% p.a. zufrieden ist kann das Haus zu deutlich höherem Preis kaufen, wie ein Investor der erst mit 10% p.a. zufrieden ist). Hieraus kann man dann einen individuellen, intrinsischen Wert ermitteln.

- Außerdem weiß der schlaue Investor, dass er mit seiner Prognose nicht 100%-ig richtig liegt. Benjamin Graham hat hier den Begriff der „Margin of Safety“ geprägt. Dieses Prinzip sagt aus, dass man sich immer einen Sicherheitspuffer einräumen sollte (Man kauft nur wenn der Preis unter dem intrinsischen Wert liegt, z.B. 10%, 20% oder 50% niedriger). Je höher der Sicherheitspuffer ist, desto schlechter kann die Prognose des Unternehmenswertes sein ohne dass man Geld verliert.

Diese Punkte sollten im Anschluss in die fundamentale Aktienanalyse einfließen.

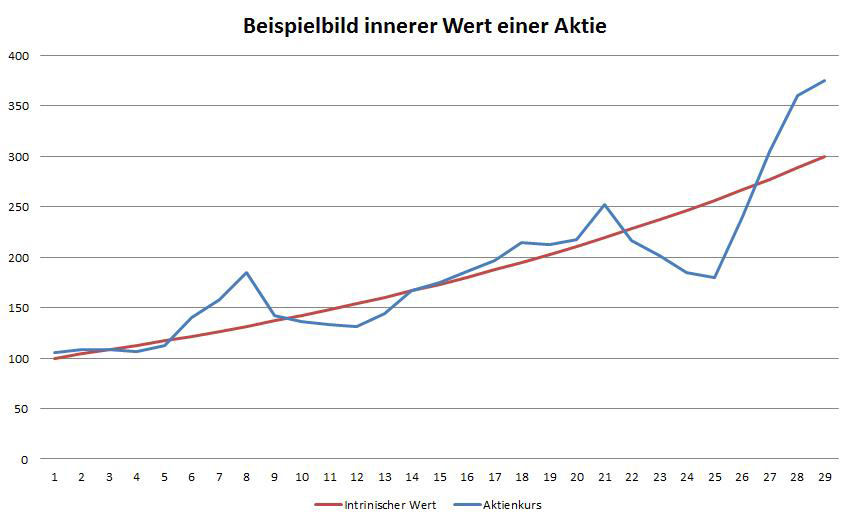

Hier kann man nochmal einen Vergleich zwischen 1. Intrinsischer Wert einer Aktie und 2. Dem Preis einer Aktie an einem Beispielbild erkennen:

Fazit intrinsischer Wert:

Der intrinsische Wert oder innerer Wert einer Aktie ist ähnlich zu betrachten, wie der Wert eines Hauses. Der intrinsische Wert einer Aktie ist von verschiedenen Dingen abhängig:

- Eine Prognose in die Zukunft für die Entwicklung der Einnahmen.

- Eine Prognose über einen Verkaufswert oder Restwert.

- Die Renditeforderung des Investors.

Alleine wegen diesen Punkten werden verschiedene Investoren immer auf verschiedene Werte kommen. Der intrinsische Wert einer Aktie ist also nicht eindeutig. Daher ist es immer wichtig, dass man die Bedingungen kennt, weshalb ein Investor zu einer Einschätzung gekommen ist. Die Wachstumsprognosen sind in meinen Analysen stets angegeben. Für meine Analysen verwende ich als Renditeforderung für den intrinsischen Wert immer eine Forderung in Höhe der üblichen Marktrendite. Da die Märkte historisch mit etwa 6-8% (je nachdem welchen Zeitraum man sich anschaut) wachsen, verwende ich als Forderung immer 8%. Der Restwert wird über ein angemessenes KGV oder eine Restwertbestimmung nach dem Discounted Cashflow Verfahren bestimmt. Für einen Kauf nach reinen Value-Gesichtspunkten verwende ich zudem noch eine Margin of Safety von 20%. Dieser schützt mich bei Fehlprognosen zuverlässig gegen Verluste.

Soviel heute erstmal zum

Im nächsten Artikel werde ich einmal ein Verfahren an einem Beispiel beschreiben und Dir einen Rechner dazu zur Verfügung stellen. Außerdem werde ich Dir zeigen, welchen Effekt die „Margin of Safety“ auf die Umsetzung hat.

Gruß und schönen Abend