Bilanz lesen und verstehen für Investoren

In den letzten beiden Artikeln dieser Serie, habe ich den Geschäftsabschluss vorgestellt und bin danach auf die Gewinn- und Verlustrechnung (GuV) eingegangen. Ich hatte Dir erklärt, dass die GuV wie die Gehaltsabrechnung des Unternehmens zu sehen ist. Es gibt also Brutto Beiträge, dann gibt es verschiedene Kosten und am Ende noch Steuern. Was übrig bleibt ist das Ergebnis nach Steuern, also unser Reingewinn. Heute schauen wir uns zusammen das nächste Puzzle-stück, die Bilanz an. Es gibt viele Beiträge über Bilanzen im Netz und ich möchte hier besonders auf die wichtigen Punkte für Investoren eingehen. Aus der Bilanz erhalten wir viele wertvolle Informationen, die mehr Sicherheit für den Investor bedeuten können. Zunächst ein Zitat über das Thema Bilanz lesen:

W. Buffett: „Only when the tide goes out do you discover who’s been swimming naked“ (Frei übersetzt: Du kannst erst wenn die Ebbe kommt sehen wer alles nackt schwimmt)

Eröffnungsfrage zum Thema Bilanz lesen: Würdest Du einem Fremden auf der Strasse 1.000€ leihen, wenn er:

- Immer so gerade über die Runden kommt und seine Rechnungen so gerade noch bezahlen kann?

- Manchmal oder länger in den Dispo rutscht?

- Fast sein ganzes Gehalt aufwenden muss, um irgendwelche Schulden abzuzahlen?

- Keine Rücklagen hat?

- Seine Schulden schneller steigert als seine Vermögenswerte?

Vermutlich nicht. Weshalb kaufen so viele Menschen dann Aktien von Unternehmen, die sich genau so verhalten? Für mich unverständlich.

Buch: Bilanzen lesen, wie Warren Buffett:

Willst Du Bilanzen lesen, wie Warren Buffett? Dann kann ich Dir dieses Buch (Amazon Partnershop) über Bilanzen und den gesamten Geschäftsabschluss empfehlen. Das Buch habe ich selbst gelesen und kann es mit gutem Gewissen weiterempfehlen.

Also los geht’s – Bilanz lesen und verstehen für Investoren Teil 1:

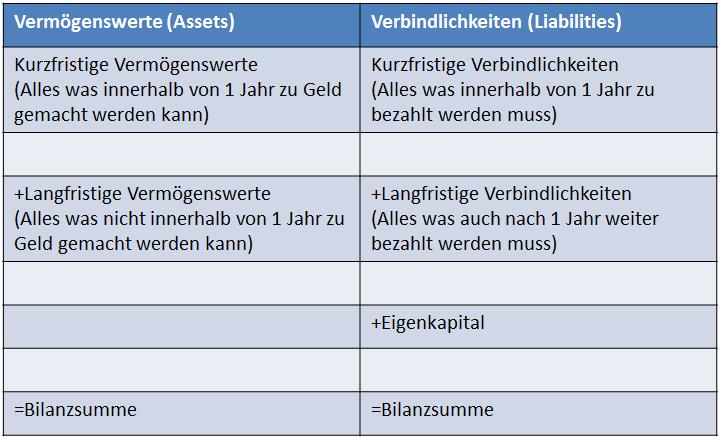

Die Bilanz besteht eigentlich aus zwei Teilen. Den Vermögenswerten auf der einen Seite und den Verbindlichkeiten auf der anderen Seite. Auf Deutsch bedeutet dies, die eine Seite gibt an, wo das Geld hergekommen ist (Passiva, oder auf Englisch Liabilities) während die andere Seite angibt wofür das Geld verwendet wurde (Aktiva oder auf Englisch Assets).

Soweit so gut. Warum solltest Du Dir nun eine Bilanz ansehen? Ganz einfach! Du gibst Dein mühsam erarbeitetes Geld bei einem Aktienkauf aus der Hand und erhältst dafür einen Teil des Unternehmens. Möchtest Du nicht wissen, wofür Du Dein Geld ausgibst und ob Du Dein Geld jemals zurück bekommst? Diese Fragen kann eine Bilanz beantworten helfen.

Dazu müssen wir die Bilanz lesen und verstehen lernen. Du kannst mit Hilfe der Bilanz das Unternehmen quasi besser kennen-lernen und anhand der Vermögenswerte und Verbindlichkeiten besser einschätzen, ob das Unternehmen das Geld jemals zurückzahlen kann und ob es überhaupt würdig ist, dass Du Dein Geld dafür aus der Hand gibst. Wenn Du Dir bei einer Bank Geld leihen willst, dann wird die Bank genau dasselbe bei Dir machen, bevor Sie Dir das Geld leiht.

Grundsätzlich sieht eine Bilanz in etwa so aus (nur ein Prinzip-bild):

Welche Fragen ich mit der Bilanz beantworten möchte:

- Ist das Unternehmen liquide (Teil 1)

- Kann das Unternehmen seine Schulden langfristig abzahlen (Teil 1)

- Wie hoch ist das Eigenkapital und kann es gesteigert werden (Teil 1)

- Wie hoch ist der Anteil an immateriellen Vermögenswerten (Teil 2)

- Wird das Unternehmen langfristig durch irgendwelche Zahlungen höher belastet (Teil 2)

- Wird auf Halde produziert oder häufen sich Rohstoffe an? (Teil 2)

- Ist das Geschäftsmodell attraktiv und profitabel (Teil 2)

1. Ist das Unternehmen liquide (kann es kurzfristig seine Rechnungen begleichen)?

Du kennst es privat auch. Hast Du stets genügend Geld auf Deinem Konto, um alle monatlichen Zahlungen tätigen zu können? Bist Du eher knapp aufgestellt oder hast Du genügend Reserven für eine unerwartete Autoreparatur oder eine neue Waschmaschine? Bringen diese Umstände Dich in Bedrängnis und Du musst einen Dispokredit in Anspruch nehmen?

Genauso geht es auch Unternehmen. In Wirtschafts-Phasen wo alles super läuft bekommen Unternehmen im Notfall immer Cash, um plötzliche Kosten decken zu können. Doch wie sieht es in Finanz- oder Branchen-Krisen aus? Dann kann es für ein Unternehmen sehr schwierig sein an Geld zu kommen. Wenn sich kein Geld mehr geliehen werden kann und trotzdem Rechnungen offen sind, hat das Unternehmen zwei Möglichkeiten:

- Vermögenswerte oder Unternehmensbereiche verkaufen. Wer in einer Notlage etwas verkaufen muss, bekommt in der Regel wenig Geld für seine Ware. Wenn es in Krisenzeiten passiert kann ein Unternehmen nur das sog. Tafelsilber (die hochwertigsten Unternehmensteile) verkaufen. Das ist langfristig natürlich äußerst nachteilig. Das Selbe kann Privatinvestoren passieren, die keine Rücklagen gebildet haben. Wenn Du dringend Geld benötigst kann es Dir passieren, dass Du Deine Aktien verkaufen musst. Wenn der Kurs dann gerade besonders schlecht steht kannst Du enorme Verluste einfahren.

- Das Unternehmen geht in die Insolvenz. Mangelnde Liquidität ist eine der häufigsten Ursachen für Insolvenzen. Dies ist natürlich für den Aktionär so ziemlich das Schlimmste was passieren kann. In einem Insolvenzverfahren werden die verbleibenden Vermögenswerte häufig unter Wert verkauft. Da Aktionäre so ziemlich die Letzten sind, die Geld aus dem Insolvenzverfahren erhalten, geht der Aktionär in der Regel leer aus. Ein Totalverlust droht.

Und das nur, weil man zuwenig liquide Mittel für Eventualitäten vorgehalten hat. Es sind bereits viele Unternehmen in die Insolvenz gegangen, die eigentlich ein solides Geschäftsmodell hatten. Sollten wir deswegen nicht genau hinsehen, wie ein Unternehmen sich hier aufstellt?

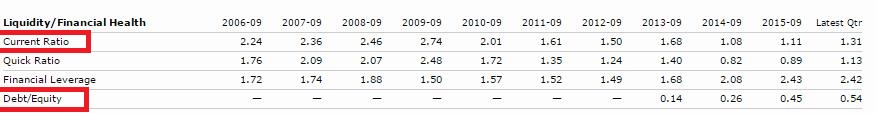

Hierzu kann man sich den sogenannten Liquiditätsgrad anschauen (Englisch Current Ratio). Der Liquiditätsgrad wird aus dem Verhältnis aus kurzfristigen Vermögenswerten zu kurzfristigen Verbindlichkeiten errechnet und sollte größer als 1 sein (bedeutet ist sind mehr Vermögenswerte als Verbindlichkeiten vorhanden). Ich persönlich kaufe keine Aktien, die immer knapp an dieser Grenze oder darunter liegen. So kannst Du mit Bilanz lesen schon einige Aktien aussortieren.

2. Kann das Unternehmen seine Schulden langfristig abzahlen?

Wie es kurzfristig aussieht haben wir uns ja bereits angesehen. Doch wie sieht es langfristig aus? Hier müssen wir anders vorgehen. Man kann hier nicht einfach die langfristigen Vermögenswerte ins Verhältnis zu den langfristigen Verbindlichkeiten setzen. Warum? Wir wollen ja die Schulden nicht ab bezahlen, indem wir alle Fabriken und Vermögenswerte verkaufen. Dann könnte man das Geschäft ja direkt beenden. Vielmehr will man doch diese Schulden aus dem Geld bezahlen, das in den nächsten Jahren verdient wird.

Dies ist so zu sehen, wie wenn Du privat ein Haus ab bezahlen müsstest. Eine Bank wird genau diese Rechnung bei Dir anstellen, bevor sie Dir das Geld überhaupt erst leiht. Sie schaut sich an, ob Du genügend Geld verdienst um Dir die Raten leisten zu können und ob Du genügend Sicherheiten (Eigenkapital) mitbringst.

Ein Aktionär sollte dies ebenfalls vor einem Investment begutachten!

- Also solltest Du Dir anschauen, wie hoch die langfristigen Verbindlichkeiten im Verhältnis zum Ertrag (EBIT oder Operatives Ergebnis, findet man in der GuV) sind. Warum nur die langfristigen Verbindlichkeiten und nicht auch die kurzfristigen Verbindlichkeiten (also in Summe die Gesamtverbindlichkeiten)? Ganz einfach, die kurzfristigen Verbindlichkeiten haben wir ja bereits durch unsere kurzfristigen Vermögenswerte abgedeckt. Daher können wir uns hier voll auf die langfristigen Verbindlichkeiten konzentrieren.

Wenn Du die langfristigen Verbindlichkeiten im Verhältnis zum EBIT stellst, erhältst Du eine fiktive Zahl, die aussagt wie oft der Jahresertrag verwendet werden müsste, um alle langfristigen Verbindlichkeiten abzuzahlen. Kommt also eine 2 heraus, muss das Unternehmen 2 Jahre lang sein EBIT verwenden, um alle Verbindlichkeiten abzuzahlen. Je niedriger diese Zahl ist desto besser. Für mich ist 5 das absolute Maximum, das ich zulasse. Dann muss es sich aber um ein wirklich tolles Unternehmen handeln. Willst Du mehr Sicherheit haben, dann empfehle ich alle Unternehmen auszuschließen, die mehr als 3 mal das EBIT benötigen, um die Verbindlichkeiten abzuzahlen. Achtung hierbei vor Einmal-Effekten! Diese können das EBIT in beide Richtungen verfälschen. Am besten nimmst Du einen Durchschnitt von z.B. 3 Jahren oder rechnest die Einmal-Effekte raus.

- Sind genügend Sicherheiten (Eigenkapital) vorhanden? Niedriges Eigenkapital im Verhältnis zu hohen Schulden ist ebenfalls einer der häufigsten Gründe, weshalb Unternehmen Insolvent gehen. Sobald die Erträge für eine Zeit ausbleiben ist nämlich keine Substanz mehr vorhanden, um die Schulden bedienen zu können. Deswegen schauen wir uns zusätzlich noch den Verschuldungsgrad (Englisch Debt to Equity Ratio). Hierzu werden die Schulden durch das Eigenkapital geteilt. Werte kleiner als 1 bedeuten, dass mehr Eigenkapital als Schulden vorhanden sind. Werte über 1 bedeuten, dass die Schulden größer als das Eigenkapital ist. Dieser Wert sollte langfristig nicht über 1 liegen. Auch hier sortiere ich Unternehmen häufig aus, da ein reales Insolvenzrisiko besteht.

3. Wie hoch ist das Eigenkapital und konnte es gesteigert werden?

Stell Dir vor Du würdest das Geschäft des Unternehmens jetzt sofort beenden und alle Vermögenswerte (Grundstücke, Häuser, Fahrzeuge, etc.) verkaufen. Mit diesem Geld würdest Du alle Verbindlichkeiten abzahlen. Was danach übrig bleibt ist das sogenannte Eigenkapital oder auch Buchwert (Englisch Book Value).

Privat ist es nicht anders. Hast Du Dir einmal eine Vermögensübersicht erstellt? Wie viele Schulden hast Du? Was sind all deine Vermögenswerte wirklich wert? Was übrig bleibt, wenn Du alles verkaufen würdest und damit alle Schulden abgezahltest? Dies wäre ebenfalls Dein Eigenkapital. Hast Du mehr Vermögen als Schulden? Kannst Du dein Vermögen langfristig Steigern? Unabhängig davon wie es bei Dir aussieht, sollte man von einem Investment in ein Unternehmen nicht zwingend verlangen, dass Eigenkapital vorhanden ist und langfristig gesteigert werden kann? Wieso sollte ich ein Unternehmen kaufen, dass nur Schulden anhäuft und den Unternehmenswert nicht steigern kann? Deswegen empfehle ich dringend: Schau Dir das Eigenkapital (Englisch Shareholders Equity) über die letzten Jahre an und schau nach, ob es gesteigert werden konnte.

Weitere Informationen gefällig?

-

Hier geht es übrigens zu Bilanz lesen Teil 2

Bilanz lesen und verstehen – Fazit:

Ich hatte anfangs die Frage gestellt: Würdest Du jemandem, den Du nicht kennst, Geld leihen, wenn er:

- Immer so gerade über die Runden kommt und seine Rechnungen so gerade noch bezahlen kann?

- Manchmal oder länger in den Dispo rutscht?

- Fast sein ganzes Gehalt aufwenden muss, um seine Schulden abzuzahlen?

- Keine Rücklagen hat, falls das Gehalt einmal ausbleibt?

- Seine Schulden schneller steigert als seine Vermögenswerte?

Du weißt nun, wie du dies ganz einfach anhand von Kennzahlen ableiten kannst. Meiner Meinung nach sollte man einfach Dinge, die im Privatbereich für jeden ersichtlich sind auch hier beim Investieren anwenden. Denn ein Unternehmen ist im Prinzip ähnlich zu betrachten. Du wirst viele Gefahren umschiffen können, wenn Du etwas genauer als die anderen hinschaust. Natürlich fallen dadurch auch einige Unternehmen durchs Raster, die man gerne kaufen würde. Hier musst Du für Dich selbst zwischen Sicherheit und Risiko abwägen. Es wird nie ein 100%-ig perfektes Unternehmen geben. Dennoch bin ich der festen Überzeugung, dass man nicht zu viel Risiko eingehen sollte. Risiko kommt meiner Meinung nach hauptsächlich immer dann, wenn man nicht weiß was man tut. In diesem Sinne: Setze niemals auf nackte Schwimmer!

Bilanzen lesen und günstige Qualitätsaktien kaufen?

Mehr Informationen findest Du auf meiner Bildungsplattform über Value Investing

Zum Thema Bilanz lesen und verstehen habe ich auch ein Video erstellt:

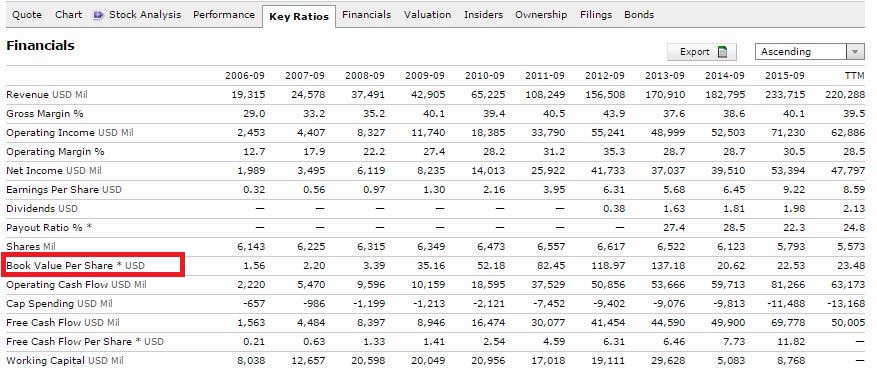

Für den Fall, dass Du solche Zahlen suchst: Ich empfehle die Plattform Morningstar. Hier ein Unternehmen suchen und unter “Key Ratios” suchen. Ich habe zwei Bilder für Dich erstellt und werde noch ein Video hierzu erstellen. Kennst Du zufällig eine gute Deutsche Plattform? Dann schreib’s mir doch mal rein. Dann können die anderen Leser (und ich 😉 ) auch davon profitieren.

Key Ratios Morningstar

Key Ratios Morninstar

Gruß und gutes Gelingen und denk dran: Bilanz lesen und verstehen reduziert Dein Risiko 🙂

Hier geht es übrigens zu Bilanz lesen Teil 2 🙂